Компанія MicroStrategy залучить $600 млн через випуск конвертованих облігацій для кваліфікованих інвесторів. Кошти підуть на «купівлю додаткових біткоїнів і загальнокорпоративні цілі».

MicroStrategy Announces Proposed Private Offering of $600 Million of Convertible Senior Notes $MSTR https://t.co/PEN5dxesIb

— Michael Saylor⚡️ (@saylor) March 4, 2024

Розміщення відбудеться залежно від «ринкових та інших умов».

Незабезпечені старші облігації матимуть термін погашення у 2030 році. З 2027 року MicroStrategy може конвертувати цінні папери в акції. 15 вересня 2028 року власники зможуть вимагати їх викупу.

Компанія планує надати покупцям опціон на придбання додаткових облігацій на суму до $90 млн. На тлі ралі біткоїна до $66 000 капіталізація MicroStrategy досягла рекордних $22,64 млрд. За день її акції підскочили в ціні на 23,59%, до $1334.

Денний графік акцій MSTR біржі Nasdaq. Джерело: Finviz.

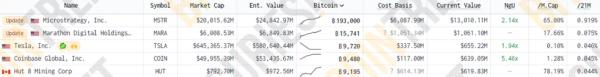

Згідно з BitcoinTreasuries, компанія утримує 193 000 BTC вартістю $13 млрд. Нереалізований прибуток досяг $6,92 млрд.

Джерело: BitcoinTreasuries.

26 лютого MicroStrategy наростила вкладення на 3000 BTC. Того ж місяця фірма відзвітувала про купівлю в січні 850 BTC на $37,2 млн.

У жовтні 2023 року компанія придбала 155 BTC за $5,3 млн. У листопаді докупила 16 130 BTC на суму $593,3 млн, а в грудні — ще 14 620 BTC на $615,7 млн.

Раніше її засновник Майкл Сейлор заявив, що в найближчій і довгостроковій перспективі фірма не має наміру продавати запаси першої криптовалюти.

Нагадаємо, MicroStrategy має намір перепрофілюватися в «компанію-розробника біткоїна і продуктів на його основі». З моменту появи вона фокусувалася на створенні та підтримці аналітичного ПЗ.