Після двох місяців боковика в ціновій поведінці цифрового золота проявилися перші ознаки повернення спекулятивної активності з шансами підвищення волатильності. Такого висновку дійшли в Glassnode.

Експерти відзначили гостру реакцію ринку після повідомлень про переміщення Mt.Gox BTC на $9,8 млрд. Останнє може істотно вплинути на низку ончейн-метрик.

З поправкою на власників монет показник реалізованої капіталізації дозволяє зберегти чітку картину потоків капіталу. Наразі індикатор відповідає $580 млрд. З кінця квітня в міру консолідації ринку темпи припливу нової ліквідності сповільнилися.

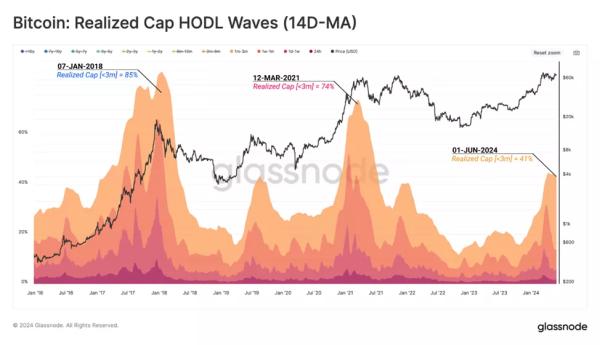

На основі метрики Realized Cap HODL Waves стосовно біткоїнів із «віком» менше ніж три місяці аналітики оцінили в 41% частку «багатства», що припадає на «новий попит».

У минулому на піку показник перевищував 70%. Інакше кажучи, до поточного моменту ходлери витратили відносно менший обсяг пропозиції, як порівняти з попередніми циклами.

Джерело: Glassnode.

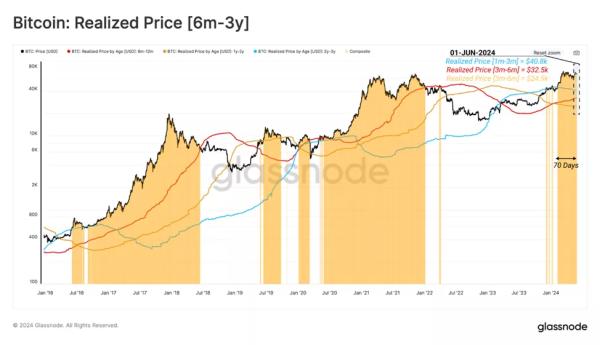

Повернення до $68 000 змусило вагому частину короткострокових гравців повернутися до утримання нереалізованого прибутку. На думку фахівців, це говорить, що більшість нещодавніх покупців тепер мають «собівартість» нижчу за поточний курс. Показник відповідає $66 500 для монет «віком» від одного до трьох місяців.

Джерело: Glassnode.

Згідно з експертами, інтерес також представляє група інвесторів, які утримують біткоїни протягом від шести місяців до трьох років. Після подолання ціною $40 000 велика частина власників перейшла в розряд ходлерів, нарощуючи нереалізований прибуток.

Ринок поглинув великий обсяг розподілу з цієї категорії, коли котирування досягли ATH в $73 000. У Glassnode очікують повернення до реалізації монет групою в разі виходу на нові максимуми.

Джерело: Glassnode.

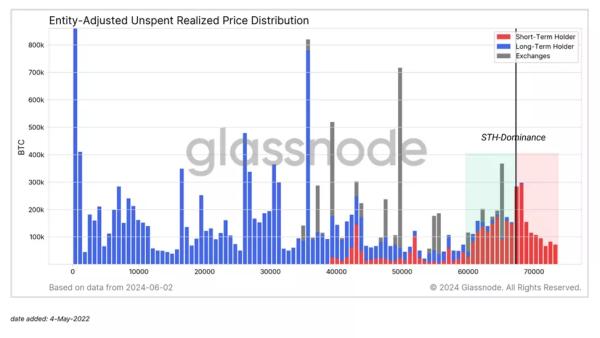

Аналітики розглянули структуру пропозиції залежно від вартості, за якою були придбані біткоїни. Вони виявили значну концентрацію покупок короткостроковими власниками в безпосередній близькості від поточної спотової ціни. Також це свідчить про підвищену чутливість інвесторів до будь-яких коливань котирувань у той чи інший бік.

Джерело: Glassnode.

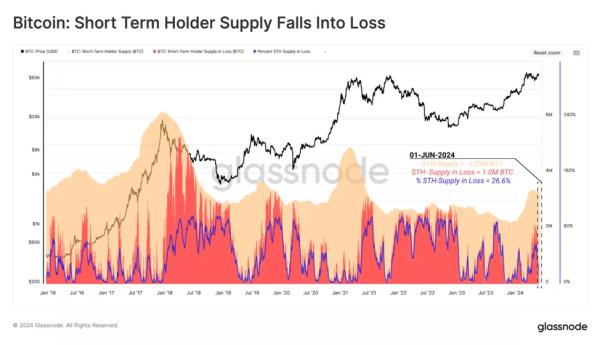

Фахівці оцінили частку збиткових монет спекулянтів (придбання менше ніж 155 днів тому) у 26,6%. На тлі корекції до $58 000 (21% від ATH) ця частка сягнула в моменті 56% (1,9 млн BTC), однак величина нереалізованих втрат відповідала характеру типових корекцій бичачого ринку та починає зменшуватися в міру стабілізації ринку.

Джерело: Glassnode.

Для аналізу активності ходлерів і спекулянтів експерти скористалися коефіцієнтом Sell-Side Risk Ratio:

- Високі значення вказують, що інвестори витрачають монети з великим прибутком або збитком щодо їхньої вартості. Цей стан характерний у періоди, коли ринку, найімовірніше, необхідно відновити рівновагу. Як правило, така картина формується після високоволатильного руху котирувань.

- Низькі значення говорять, що більшість монет витрачається відносно близько до їхньої беззбиткової вартості. Це є ознакою досягнення певного балансу і низької волатильності, позначаючи вичерпання «прибутку і збитків» у поточному діапазоні.

Нині стосовно короткострокових учасників ринку відповідає друга ситуація — досягнення рівноваги в рамках консолідації цін.

Джерело: Glassnode.

Для довгострокових інвесторів коефіцієнт Sell-Side Risk Ratio значно збільшився, оскільки прибуток було отримано до і після досягнення ATH у $73 000.

У ретроспективі метрика залишається на нижчому рівні порівняно з попередніми проривами історичних максимумів. Подібна ситуація може сигналізувати про очікування більш високих цін для переходу до більш активного розподілу.

Джерело: Glassnode.

Раніше в CryptoQuant вказали на небажання ходлерів «піти в кеш» після зростання біткоїна до $70 000. До цього фахівці заявили, що ралі ще не закінчилося.

Нагадаємо, засновник Capriole Investments Чарльз Едвардс звернув увагу на «оптимальний сигнал» про купівлю цифрового золота в індикаторі «стрічка складності».