Показник домінування першої криптовалюти перевищив 56% завдяки твердості довгострокових інвесторів в умовах ринкової турбулентності. Про це йдеться у звіті Glassnode.

#Bitcoin, as the leading digital asset, continues see its dominance expand, now commanding a staggering 56% of the total market capitalization.

Supporting this, Bitcoin Long-Term Holders remain steadfast in their conviction, with significant accumulation pressure below the… pic.twitter.com/RQqSiHzexB

— glassnode (@glassnode) August 20, 2024

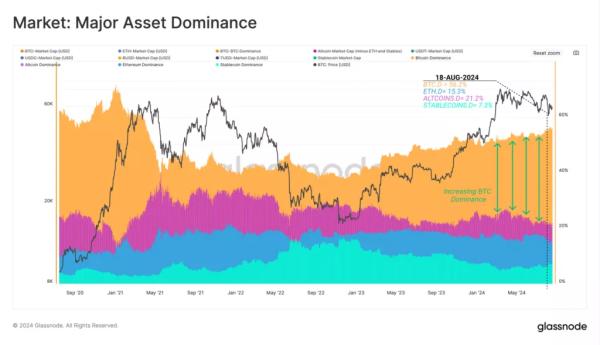

З моменту формування закінчення ведмежого циклу в листопаді 2022 року структура ринку змінилася таким чином:

- показник домінування біткоїна ? збільшився з 38,7% до «приголомшливих» 56,2%;

- частка Ethereum ? скоротилася на 1,5% — з 16,5% до 15,2% — залишаючись відносно стабільною протягом останніх двох років;

- стейблкоїни ? пережили більш виражене падіння на 9,9% — з 17,3% до 7,4%;

- сектор альткоїнів ? відчув помітні втрати на 5,9% — з 27,2% до 21,3%.

Джерело: Glassnode.

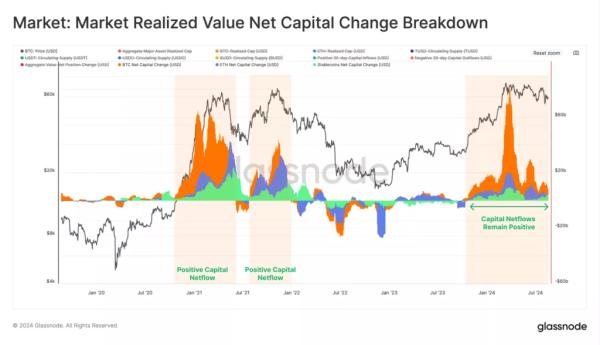

Аналіз чистої зміни капіталу дає позитивні зміни щодо біткоїна, Ethereum і стейблкоїнів. Лише у 34% торгових днів спостерігався більш значний 30-денний приплив номінованого в доларах США капіталу в доларах США. Тенденція спостерігалася, попри корекцію після ATH у березні.

Джерело: Glassnode.

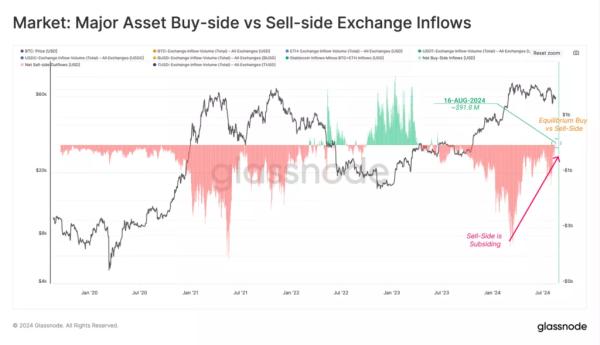

На наступному кроці аналітики скористалися метрикою Buy-Side vs Sell-Side для виявлення зрушень у динаміці капіталу в біткоїни та Ethereum разом узяті.

Показник можна розглядати в таких рамках:

- значення, близькі до нуля, припускають нейтральний режим, за якого приплив коштів з боку покупців однаковий за величиною з надходженнями з боку продавців.

- ? позитивні значення вказують на чистий режим покупок, коли приплив стейблкоїнів перевищує сумарні значення з боку тих, хто продає першу і другу криптовалюти;

- ? негативні значення говорять про чистий режим продажів, коли надходження «стабільних монет» з боку покупців не компенсують показник продавців біткоїна та Ethereum.

Після формування ATH у березні 2024 року тиск з боку продавців ослаб, зазначили фахівці. Наразі зафіксовано перші позитивні значення з червня 2023 року ($91,8 млн/день).

Джерело: Glassnode.

Довгострокові інвестори

В умовах нещодавньої ринкової турбулентності добовий обсяг реалізованого прибутку довгостроковими інвесторами сягнув $138 млн. При кожній угоді покупець і продавець перебувають у рівних умовах, а дисбаланс попиту і пропозиції усувається за допомогою зміни ціни, пояснили фахівці.

Виходячи з цього, вони зробили висновок, що $138 млн — та сума, яка необхідна для поглинання пропозиції та підтримки цін на стабільному рівні.

Згідно з аналітиками, на тлі неспокійної ситуації на ринку ціни загалом не змінювалися протягом останніх кількох місяців, що свідчить про досягнення певної рівноваги.

Джерело: Glassnode.

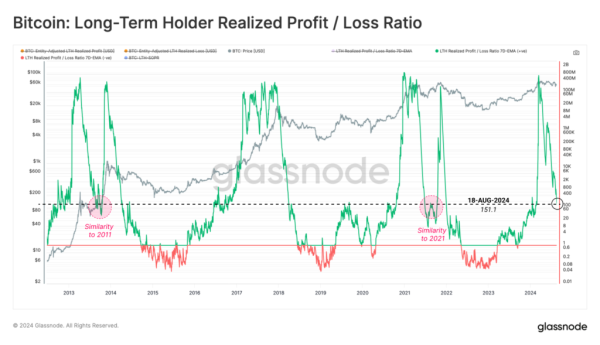

Відношення реалізованого прибутку/збитків стосовно ходлерів залишається підвищеним, хоча й зазнає суттєвого зниження порівняно з піком. Це вказує на те, що ця категорія учасників ринку відчуває дедалі меншу схильність до фіксації прибутку.

Джерело: Glassnode.

З погляду SOPR середній прибуток ходлерів становить 75% і залишається на високому рівні.

Джерело: Glassnode.

Короткострокові інвестори

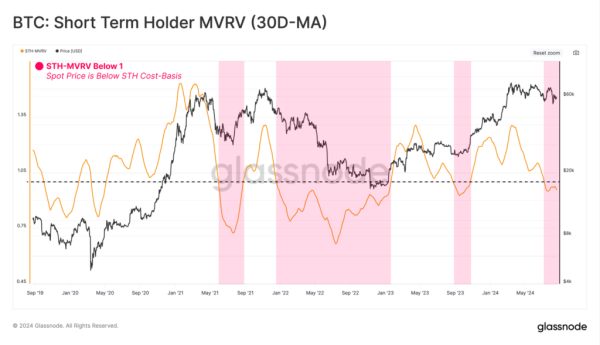

Скориставшись метрикою MVRV Ratio щодо спекулянтів із застосуванням 30-денного середнього значення, експерти виміряли ступінь характерного для них нереалізованого фінансового стресу. Відповідний коефіцієнт опустився нижче рівноважного значення 1,0, що свідчить про те, що середній новий інвестор зараз зазнає нереалізованих збитків.

Подібні періоди короткочасних нереалізованих збитків — звичайне явище під час булранів. Однак тривалі періоди, коли індикатор опускається нижче 1,0, можуть призвести до підвищення ймовірності паніки інвесторів і передувати більш серйозному ведмежому тренду на ринку, пояснили фахівці.

Джерело: Glassnode.

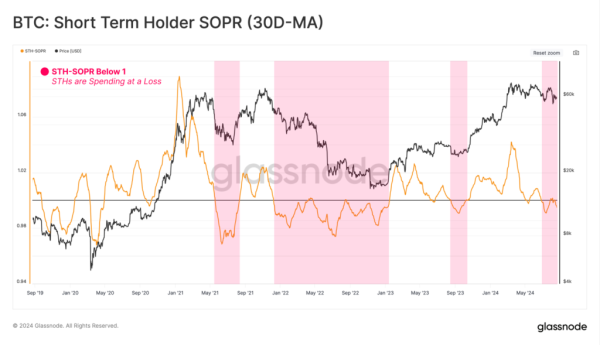

У міру зростання нереалізованих збитків зростає очікування того, що спекулянти зрештою капітулюють, витративши придбані монети. Подібні періоди реалізації великих втрат новими інвесторами виникають, коли SOPR йде нижче рівноважного значення 1,0.

Подібні обставини характерні для поточної ситуації. Іншими словами, ринок перебуває в точці ухвалення рішення, зазначили експерти.

На наведеному нижче графіку порівнюється середня вартість купівлі монет новими інвесторами, які не впоралися з емоціями та вийшли з позиції, і тими, хто їх продовжує утримувати. Виходячи з аналізу спреду двох величин аналітики дійшли висновку, що при падінні курсу нижче $50 000 мала місце помірна надмірна реакція.

Джерело: Glassnode.

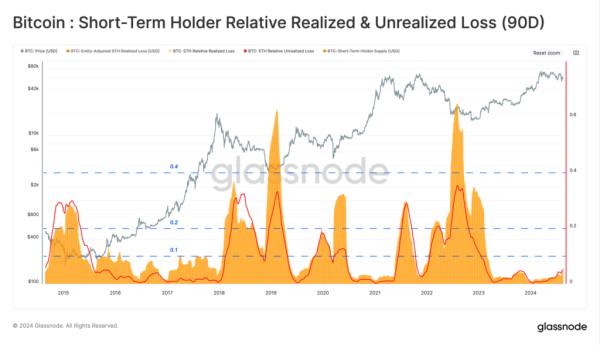

У висновку аналітики порівняли 90 DMA реалізованого і нереалізованого збитку стосовно спекулянтів. Згідно з фахівцями, в період формування циклічних мінімумів ціни величина двох величин коливається в діапазоні від 10% до 60% щодо сукупного капіталу короткострокових інвесторів.

Наразі обидві метрики не досягли навіть нижньої межі зазначеного діапазону. Експерти виявили схожість поточної структури та циклу 2016-2017 років. На основі цього вони підкреслили, що удар, завданий ринковим настроям, може бути не таким серйозним, як може здатися, на перший погляд.

Джерело: Glassnode.

Нагадаємо, згідно з експертами, після завершення хвилі ліквідацій довгих позицій виникли передумови для повернення біткоїна до ATH. На їхню думку, це відбудеться після виборів у США шляхом припливу ліквідності.

Раніше екс-CEO BitMEX Артур Хеєс назвав першу криптовалюту надійнішим активом-притулком, ніж золото, через відсутність національного контролю.