Україна оголосила про успішне завершення реструктуризації боргу та проведення розрахунків за 13 серіями державних єврооблігацій та гарантованих державою єврооблігацій, випущених «Укравтодором». Відповідне повідомлення опубліковане на сайті Лондонської фондової біржі 3 вересня. Завдяки реструктуризації держборг України скоротився на близько $9 млрд, повідомила пресслужба Міністерства фінансів.

За 107 років існування Forbes логотип змінювався 18 разів, але таким авангардним і вільним світ його бачить вперше. В новому числі журналу Forbes Ukraine: сучасне мистецтво, топ-50 благодійних фондів, альтернативна енергетика, 30 до 30. Замовляйте вже зараз!

Деталі

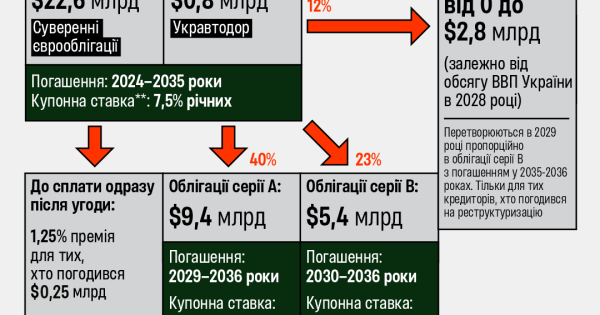

- Процес реструктуризації включав обмін 13 серій державних єврооблігацій і однієї серії гарантованих державою єврооблігацій «Укравтодору» на суму близько $20,5 млрд ($23,4 млрд з урахуванням відсотків) на вісім нових серій єврооблігацій із номінальною вартістю $15,2 млрд.

- У результаті цієї угоди державний та гарантований державою борг України скоротився на близько $9 млрд.

- «Це означає номінальне зниження вартості боргу на 37% з першого дня дії угоди і зменшення чистої приведеної вартості боргу на близько 60% (при ставці дисконтування 14%). Це одне з найбільших списань боргу в нещодавніх реструктуризаціях суверенного боргу», – пояснили в Мінфіні.

- Боргові виплати знижуються на 93%, що призведе до економії $11,4 млрд протягом наступних трьох років. Окрім цього, витрати на обслуговування і погашення боргу до 2033 року зменшаться на 77%, що дасть можливість заощадити загалом $22,8 млрд, наголосив Мінфін.

- Угода відповідає цілям програми МВФ щодо стійкості боргу і була схвалена групою кредиторів України.

- Реструктуризація була виконана у співпраці з White & Case як юридичними радниками та Rothschild & Co як фінансовими радниками Міністерства фінансів.

Контекст

Україна в серпні 2022 року домовилася про відстрочку на два роки погашення та виплату відсотків за 13 випусками суверенних єврооблігацій загальною номінальною вартістю $17,26 млрд та €2,25 млрд, а також про перегляд умов щодо ВВП-варантів.

У строк до липня 2024-го підлягали погашенню три випуски єврооблігацій України на загальну суму понад $3 млрд: 1 вересня 2022 року – на $912,35 млн, 1 вересня 2023-го – на $1 млрд 355,23 млн і 1 лютого 2024 року – на $750 млн.

Перший раунд діалогу Мінфіну з комітетом кредиторів оприлюднено Лондонською фондовою біржею 17 червня. Уряд представив два варіанти реструктуризації.

22 липня Україна досягла принципових домовленостей з Комітетом власників єврооблігацій. За угодою, існуючі єврооблігації в обігу будуть обміняні на пакет нових єврооблігацій із номінальним зниженням вартості боргу на 37% на початковому етапі та зменшенням чистої приведеної вартості боргу на близько 60%.

28 липня Україна остаточно погодила угоду про реструктуризацію євробондів. Понад 97% власників державних єврооблігацій та гарантованих державою єврооблігацій «Укравтодору» загальною вартістю $20,47 млрд ($23,4 млрд з урахуванням відсотків) проголосували за запропонований формат угоди.