Ліквідність цифрових активів продовжує зменшуватися на тлі скорочення до циклічних мінімумумів ончейн-переказів, змін біржових балансів та потоків капіталу. Про це пишуть в Glassnode.

With liquidity across the Digital Asset landscape coninuing to rescind, we assess the activity of both the On and Off-Chain environment, and produce a new framework to help identifify peak Altseason regimes.

Discover more in the latest Week On-Chain?https://t.co/CDvm0PugY7 pic.twitter.com/wssftzRm03

— glassnode (@glassnode) October 10, 2023

Ончейн-аналіз пояснює поточну апатію ринку, де переважає ходлінг.

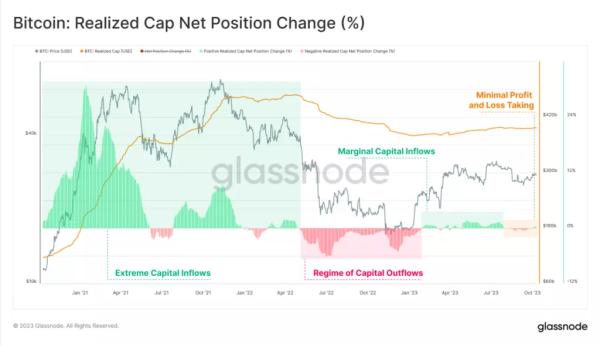

Метрика «реалізованої капіталізації» (Realized cap) залишається на рівні “відносної нерішучості” – лише невелика кількість переміщених монет в блокчейні має значну різницю між поточною вартістю та ціною їх придбання.

Дані: Glassnode.

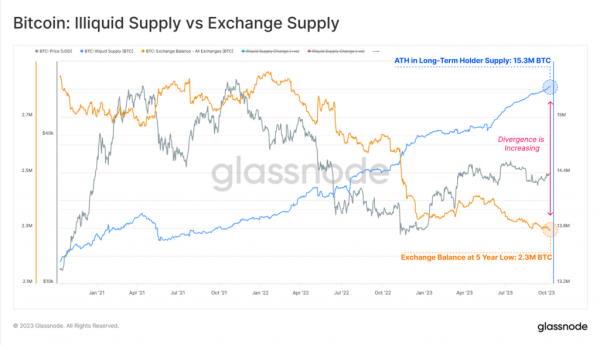

В результаті кількість біткоїнів у розпорядженні довгострокових інвесторів встановила новий рекорд на рівні 14,859 млн – 76,1% доступного пропозиції.

Дані: Glassnode.

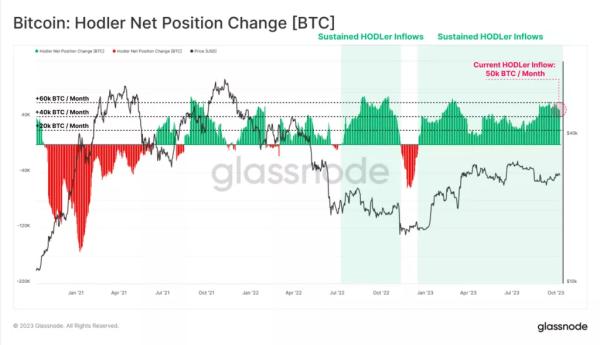

Показник чистої зміни позиції ходлерів підтверджує стійкість “сплячого” режиму монет. Щомісячні темпи притоку на гаманці довгострокових інвесторів становлять 50 000 BTC. Це свідчить як про скорочення доступної пропозиції, так і про поширення небажання здійснювати транзакції.

Дані: Glassnode.

Попереднє спостереження підтверджується оцінкою середнього обсягу переказів на одного активного учасника ринку. Метрика знизилася до ~$12,200 (~0,44 BTC). Показник повернувся до рівнів, спостерігалися в кінці 2017 року (закінчення бикового циклу) і в кінці 2020 року (перед останнім ростучим трендом).

Дані: Glassnode.

Зростання “неліквідного пропозиції” біткоїнів відбувається в умовах падіння біржових балансів до п’ятирічного мінімуму (2,3 млн BTC). Розбіжність двох показників свідчить про те, що інвестори виводять монети з CEX в некастодіальні гаманці, де вони подальшому переходять до “дорослої” категорії.

Дані: Glassnode.

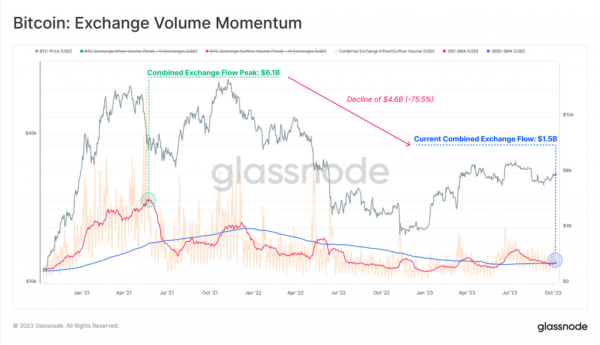

Аналітики також проаналізували динаміку пов’язаних з біржами вхідних і вихідних потоків вв якості маркера активності інвесторів. 30 DMA і 365 DMA сукупного показника знизились до $1,5 млрд. Від піку в $6,1 млрд в травні 2021 року індикатор впав на 75,5%.

Дані: Glassnode.

Спеціалісти запропонували нову методологію оцінки схильності до ризику, а також для виявлення періодів екстремумів сезону альткоїнов в рамках ротації капіталу.

Згідно Glassnode, історично динаміка цифрового золота виступає опережаючим індикатором, після поліпшення якого настає зростання довіри спочатку до Ethereum і далі за кривою ризику.

Для візуалізації ротації капіталу аналітики запропонували використовувати 30 DMA Realized Cap відносно біткоїну, другої за капіталізацією криптовалюти та стейблкоінам. Потім спеціалісти нормували показники до Realized Cap (для першої і другої криптовалюти) і загальної капіталізації (у випадку “стабільних монет”).

Представлена нижче модель дозволяє визначити:

- режим “схильності до ризику” (усі три з цих основних активів демонструють чистий притік капіталу)

- або “неготовності до ризику” (якийсь з трьох основних активів більше не викликає об’єктивного довіри і відчуває відтік капіталу).

Для уточнення картини аналітики також додали фільтр у вигляді подій, в яких капітал переміщується в бік Ethereum і стейблкоінів. Для підтвердження коректності спеціалісти додали до графіку індекс домінування біткоїна і переконались, що зниження метрики співпало з піками зростання інтересу до альткоїнів.

Дані: Glassnode.

«Незважаючи на значні коливання оцінки альткоїнів, модель стверджує, що режим схильності до ризику в даний момент не спостерігається. Це підтверджує попередній висновок про недостатність доступної ліквідності на ринку», — заключили спеціалісти.

Нагадаємо, індекс домінування першої криптовалюти досяг 51,1%, наблизившись до показників квітня 2021 року.

Раніше аналітик CryptoQuant під псевдонімом Maartunn заявив, що курс біткоїна очікує «суттєвий підйом» в разі закріплення вище $27 900. Рівень збігається з індикатором MVRV відносно короткострокових учасників ринку.