Запуск спотових біткоїн-ETF у США ознаменував собою визнання криптовалют як класу фінансових активів і їхнє справжнє масове прийняття. Але все ще є непримиренні критики цифрового золота на кшталт Джеймі Даймона і Пітера Шиффа, які ігнорують об’єктивну реальність.

Наприклад, CEO JPMorgan нещодавно заявив, що біткоїн не має фундаментальних якостей для статусу валюти, назвавши його «децентралізованою схемою Понці». У схожому ключі висловився президент Euro Pacific Capital, на думку якого перша криптовалюта позбавлена внутрішньої вартості.

Однак всупереч прогнозам скептиків біткоїн існує вже понад 15 років. Цифрове золото зберігають мільйони людей по всьому світу, великі компанії, клієнти Fidelity і BlackRock і навіть країни.

Журнал ForkLog наводить адаптований переклад звіту Your wealth is melting від фірми Unchained, в якому зроблено акцент на унікальних властивостях і перевагах цифрового золота порівняно з іншими класами активів.

- Фахівці Unchained застерігають про ризики «ерозії багатства» на тлі бурхливих технологічних інновацій та економічної невизначеності, позиціонуючи біткоїн як найнадійнішу альтернативу традиційним активам.

- На думку експертів, фіатні валюти, облігації, акції та інші популярні засоби збереження вартості схильні до інфляційного тиску.

- Технологічний прогрес, що прискорюється, і конкурентні сили впливають на різні галузі, обумовлюючи необхідність володіння активами, які здатні зберігати свою цінність з часом.

Двосічний меч інновацій

«Біткоїн — найтвердіші гроші, коли-небудь винайдені: зростання їхньої вартості ніяк не може збільшити їхню пропозицію».

Сейфедін Аммус. Стандарт біткоїна

В епоху стрімкого технологічного прогресу та експоненціального зростання продуктивності накопичення на майбутнє стикається зі зростаючою невизначеністю. Панівна думка полягає в тому, що інвестування в «Чудову сімку» технологічних акцій або в односімейні будинки обіцяє значні доходи. Такий підхід десятиліттями виправдовував очікування учасників ринку, але чи продовжиться цей тренд у майбутньому?

Багато хто інтуїтивно відповідає «так», посилаючись на невичерпний потік інновацій. Стрімкий розвиток технологій за останні два століття сприяв значному зростанню суспільного добробуту. Винахідливість людей істотно підвищила нашу продуктивність в усьому — від харчових продуктів до житлових будинків — і здається логічним вкладати кошти в цей безперервний прогрес.

Однак інновації можуть бути двосічним мечем. Традиційні способи збереження доходів, здобутих завдяки підвищенню продуктивності, незмінно стикаються з перешкодами. Тому, попри можливість отримання значних коштів у короткостроковій перспективі, всі класи активів уразливі перед тим, що можна назвати «пасткою інновацій» — спонукуваними людською активністю силами ринку, що руйнують здатність до накопичення в довгостроковій перспективі.

Досі в нас не було належного засобу для передачі багатства в часі без втрат. Занадто довго люди покладалися на активи, які можуть вироблятися нескінченно і знецінюватися природними ринковими силами.

Біткоїн — інструмент, який знову відкриває людям можливість чітко розмежовувати інвестування та заощадження. Зберігання першої криптовалюти в холодних гаманцях може забезпечити найбільшу скориговану на ризик прибутковість у довгостроковій перспективі.

У світі, де цифрове золото набирає популярності, воно встановлює нові стандарти для оцінки прибутковості інвестицій, забезпечуючи прискорене зростання заощаджень, як порівняти з виробничими компаніями та іншими традиційними активами.

Біткоїн може бути єдиним інструментом, здатним захистити ваше багатство від неминучого руйнування під впливом ринкових сил.

Надлишок і дефляція

Спочатку калькулятори були предметом розкоші в будинках багатих людей. На початку 1970-х перші пристрої коштували близько $400, що з урахуванням інфляції становить $3000. Сьогодні вони доступні безплатно на кожному комп’ютері, у пошуку Google, на iPhone і навіть через девайси розумного будинку.

Хоча в минулому і були доцільні інвестиції у виробників калькуляторів, у довгостроковій перспективі фінансові вигоди та нове багатство не діставалися компаніям, які створювали подібні пристрої та відповідне програмне забезпечення. Натомість «у плюсі» опинився споживач, який тепер користується зручністю безплатного калькулятора.

Технологічні досягнення радикально змінили дизайн і поширення цих найпростіших обчислювальних пристроїв, істотно скоротивши вартість їхнього виробництва. Нині компанії часто включають у свої сервіси безплатні калькулятори як доповнення до основних продуктів або послуг. Це означає, що користувачі можуть отримати необмежену кількість таких додатків без додаткових витрат.

Ринки вільної конкуренції невблаганно намагаються витягти цінність з усіх традиційних активів і галузей. Уявіть собі низку досягнень у сфері ШІ та робототехніки, які повністю автоматизують процес вирощування і поширення полуниці, переносячи десятиліття цифрових інновацій у фізичний світ і усуваючи необхідність у людській праці.

Компанії, які використовують цю технологію, від самого початку відчули б різке зниження виробничих витрат (на ~99%), при цьому зберігаючи можливість продавати ягоди за поточними ринковими цінами. Це створило б потужний приплив доходу, залучаючи значні інвестиції та інтерес до галузі.

Однак такі високі прибутки навряд чи збережуться на досить довгому часовому горизонті. У міру того як нові учасники галузі почнуть використовувати ту саму технологію, конкуренція посилиться, що призведе до зниження продажної ціни полуниці для всіх. Ринок, що прагне до ефективності, продемонструє поступове скорочення прибутку до нуля.

Як і у випадку з калькуляторами, основними одержувачами вигоди від цих технологічних досягнень не обов’язково є виробники або інвестори, а споживачі.

У світі з фіксованою пропозицією грошей ціни мають знижуватися в міру збільшення достатку, чітко реагуючи на впровадження нових технологій, підвищення ефективності ринку та зменшення виробничих витрат.

«З достатком приходить дефляція. Це проста економіка пропозиції та попиту: що більше щось надлишкове, то ймовірніше, що його ціна впаде», — пише Джефф Бут у книзі «Ціна завтрашнього дня».

Прискорення виробництва

З розвитком технологій галузі зазнали кардинальних змін, значно підвищивши продуктивність праці. Наприклад, з 1900 року глобальне вироблення енергії зросло в десятки разів.

Сільське господарство

Інший приклад прискореного зростання продуктивності — сільське господарство. У 1930-х один американський фермер міг прогодувати чотирьох осіб. До 1970-х цей показник зріс до 73 завдяки впровадженню машин і підвищенню ефективності процесів.

У 2010-х один фермер годував уже 155 осіб. Завдяки новим технологіям ризик голоду знизився з 7% у 1930-х до менш ніж 1%.

Зберігання даних

Історія зберігання даних також демонструє прискорення виробництва.

Стародавні цивілізації використовували глиняні таблички, кожна з яких вміщувала близько 1 Кб інформації. Сучасні SSD, що використовують технологію NVMe, дають змогу записувати дані зі швидкістю понад 6000 Мб на секунду. Це означає, що 1 Гб, збереження якого раніше займало дні або роки, тепер можна зафіксувати буквально за мить ока.

Нафтогазова галузь і лісова промисловість

Продуктивність у нафтовій і лісовій промисловості США демонструє вражаючий технологічний прогрес. Якщо 1860 року для отримання однієї тисячі барелів нафти було потрібно близько 3000 працівників, то до 2022 року одна людина могла забезпечити видобуток 100 барелів на день.

У галузі обробки деревини ситуація схожа: з 1900 року кількість працівників, необхідних для виробництва 1 млн кубічних футів продукції, зменшилася більш ніж утричі завдяки автоматизації та сучасним методам управління. Ці дані підтверджують значне підвищення продуктивності праці та оптимізацію витрат на матеріали.

Біткоїн: переосмислення заощаджень в епоху цифрової економіки

У міру процвітання людства у виробництві товарів, послуг, знань і створенні фінансових активів ми болісно усвідомлюємо нову проблему: наскільки неефективними є наші заощадження — все, що б ми заощаджували, може вироблятися у великих кількостях та/або знецінюватися конкурентними ринками.

Біткоїн являє собою новаторський інструмент у концепції збереження вартості. Відрізняючись від традиційних активів, перша криптовалюта має незмінну, фіксовану пропозицію — всього 21 млн монет. Це робить її стійкою до інфляції, що впливає на фіатні валюти та інші класи активів.

Біткоїн працює за графіком пропозиції, що програмно зменшується. Такий підхід забезпечує початковий розподіл і закріплює його довгострокову дефіцитність. Також це гарантує, що зі збільшенням кількості майнерів, які намагаються добути більше монет, складність видобутку зростає, щоб зберегти зумовлений графік пропозиції.

Незмінна дефіцитність лежить в основі ціннісної пропозиції біткоїна як інструменту заощадження. На противагу всім активам, які «тануть» і які люди використовують для збереження вартості, перша криптовалюта являє собою «глибоке заморожування при абсолютному нулі».

Цінність цифрового золота не тільки в його обмеженості, а й у чудових грошових властивостях: воно взаємозамінне, портативне, довговічне і подільне. Ці характеристики роблять його найкращим інструментом для заощаджень, перевизначаючи традиційні підходи до накопичення багатства.

Ваше багатство тане

«Завжди існувала фундаментальна різниця між заощадженням та інвестуванням; заощадження зберігаються у формі грошових коштів, а інвестиції — заощадження, які піддаються ризику. Межі могли стати нечіткими в міру фінансіалізації економічної системи, але біткоїн знову робить цю різницю очевидною. Гроші з правильною структурою стимулів переважатимуть над попитом на складні фінансові активи та боргові інструменти».

Паркер Льюїс. Поступово, потім раптово

Людське винахідництво і технологічні інновації підвищують ефективність виробництва товарів і послуг. Однак ми продовжуємо зберігати вартість в активах, кількість яких може бути збільшена.

Традиційні методи заощадження, включно з фіатними валютами, облігаціями, акціями, золотом і нерухомістю, схильні до інфляції або пов’язані з фінансовими інструментами, які можуть знецінитися:

- Чи розумно зберігати долар США, коли при збільшенні виробництва споживчих товарів Федеральна резервна система (ФРС) повинна відреагувати на це, щоб зберегти свій цільовий показник інфляції у 2%?

- Облігації — всього лише контракти на майбутні суми в доларах США. Чи розумно утримувати ці активи з огляду на інфляцію фіатної валюти та потенційний ризик дефолту?

- Чи є Apple надійним інструментом для довгострокових інвестицій, враховуючи коефіцієнт P/E 30 і що безліч компаній споживчої електроніки можуть випускати аналогічні пристрої, а також порушувати їхню замкнену екосистему, знижуючи унікальність пропозиції та доходи?

- Попри фізичний дефіцит, золото — товар, який можна добувати нескінченно за наявності відповідної технології. Чи розумно зберігати те, що можна нескінченно виробляти?

- Чи варто вкладати кошти в багатоквартирні будинки як у довгостроковий актив, якщо зважати на ризик перенасичення ринку нерухомості, де нові проєкти можуть призвести до посилення конкуренції та зниження прибутковості оренди?

Безперечно, всі ці інвестиції можуть бути виправдані деякий час. Однак у довгостроковій перспективі вони стикаються з «пасткою інновацій» — майбутні грошові потоки або доходи нівелюються конкуренцією або збільшенням пропозиції на вільному ринку.

Жоден з перерахованих вище інструментів не гарантує збереження капіталу на довгий термін. Тому вам доведеться найняти або стати керуючим активами.

Біткоїн, як актив з обмеженою кількістю, показує, що традиційні активи можуть втрачати вартість у довгостроковій перспективі. Особливо у світі, де виробничі можливості стрімко розширюються, а ринки стають дедалі глобальнішими, взаємопов’язаними та конкурентними.

Долар та інші фіатні валюти

Долари та інші фіатні валюти є поширеним засобом збереження вартості. Вони можуть бути стабільними в короткостроковій перспективі, але з часом втрачають свою купівельну спроможність щодо основних споживчих товарів.

Наприклад, ФРС прагне до інфляції на рівні близько 2% на рік. Цей показник не відображає прямого зростання пропозиції грошей. У США довгострокове зростання монетарної маси на поточних і ощадних рахунках становить приблизно 7%, а мета у 2% — це лише інфляція щодо набору споживчих товарів.

Долар створений таким чином, що з часом він знецінюється щодо товарів, виробництво яких ми можемо збільшувати все швидше і швидше. Йдеться про нерухомість, їжу та енергію — три з чотирьох найбільших статей витрат в індексі споживчих цін.

Однак більшість людей розуміють, що валюта, яка знецінюється щодо основних товарів, не є хорошим інструментом для заощаджень. Тому вони намагаються зберегти свою купівельну спроможність за допомогою інших активів.

За останні п’ять років виражена в сатоші вартість долара зменшилася на ~91,7%. Джерело: PricedInBitcoin.

Боргові інструменти

У випадку з облігаціями та іншими борговими зобов’язаннями ситуація аналогічна.

Подібні інструменти — обіцянка виплатити фіксовану суму в доларах у майбутньому. Але, як відомо, фіатні гроші з часом знецінюються щодо споживчих товарів.

Облігації зазвичай пропонують позитивну номінальну дохідність. Але з останньою слідує ризик невиконання зобов’язань. Чи успішно розвиватиметься бізнес позичальника? Чи не станеться дефолт? Чи не буде виплачена сума шляхом знову надрукованих грошей? Чи не виявиться інфляція вищою за очікувану?

Це означає, що, попри потенційно позитивну номінальну прибутковість у валюті, яка втрачає в цінності, існує ризик збитків через можливу неплатоспроможність позичальника.

До того ж в умовах глобальних вільних ринків, які прагнуть максимальної ефективності, довгостроковий потенціал для додаткового прибутку (альфа) від облігацій прагне до нуля. У міру того як інвестори шукають більш безпечні облігації з високою прибутковістю, попит на них зростає, що призводить до збільшення їхніх цін.

Останнє знижує привабливість фінансових інструментів для нових інвесторів, зменшуючи потенціал для надприбутку. Згодом, коли до ринку входить дедалі більше інвесторів і інформація стає більш доступною та точно відображається в цінах на облігації, можливість отримання підвищеного доходу зменшується.

У конкурентних ринках не буває безплатного обіду. Якщо він і з’являється, то ненадовго — учасники ринку швидко його «з’їдають».

Акції

Концепція Адама Сміта про «невидиму руку» описує, як прагнення до особистого зиску може призвести до позитивних змін для суспільства в цілому. На вільному ринку конкуренція змушує бізнес впроваджувати інновації та знижувати ціни, що в підсумку приносить вигоду всім.

Інвестиції в акції — це вкладення в майбутні грошові потоки компаній, але через жорстку конкурентну природу капіталізму ці потоки можуть зменшуватися. Стаючи ефективнішими, ринки знижують надприбутки до мінімуму.

Це підтверджується дослідженням McKinsey, яке показало, що середній термін життя компаній у S&P 500 скоротився з 61 року в 1958 році до менш ніж 18 років сьогодні. Це підкреслює ризики інвестування в акції на довгий термін, оскільки навіть успішні фірми можуть швидко втратити конкурентні переваги.

Наприклад, інвестуючи в Apple і Nvidia, суспільство стимулює створення кращої та дешевшої електроніки та GPU. З часом це призведе до того, що грошові потоки цих компаній будуть зменшені конкуренцією, а споживачі виграють від інновацій та зниження цін.

Традиційна, або «баффетівська», модель інвестування може втратити свою життєздатність, оскільки творче руйнування відбувається дедалі швидше і швидше. Ринки стають глобально взаємопов’язаними та більш конкурентними.

Це також серйозно впливає на пасивне інвестування, наражаючи учасників ринку на ризик володіння неактуальними активами в галузях, що швидко змінюються, і, відповідно, на недостатню прибутковість.

Золото і срібло

Навіть такі цінні елементи, як золото і срібло, не захищені від збільшення виробничих потужностей. Технологічні інновації у сфері видобутку та обробки роблять видобуток цих ресурсів простішим і ефективнішим. Це веде до поступового зростання їхньої пропозиції.

Хоча обсяги золота і срібла можуть не відразу збільшуватися у відповідь на підйом цін, що традиційно робить їх надійними активами для збереження вартості, показники все одно постійно зростають.

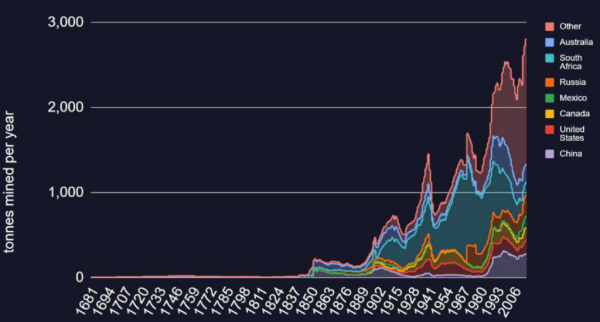

Динаміка обсягу видобутку золота в розрізі різних країн. Джерело: Unchained, OurWorldInData.

З розвитком людства і технологій з’являються нові способи видобутку золота. У Всесвіті практично нескінченні запаси цього благородного металу. Наприклад, лише в океанах Землі його міститься приблизно на $771 трлн (приблизно в 70 разів більше поточного обсягу пропозиції).

Запаси золота практично невичерпні. Це означає, що заощадження будуть нескінченно знецінюватися в міру того, як людство стає більш продуктивним у видобутку цього металу.

Нерухомість

Нерухомість часто розглядають як гідний інвестиційний актив через потребу кожного в житлі. Але людям ще більше необхідний кисень, при цьому ніхто не зберігає багатство в ньому.

З огляду на прогрес у будівельних технологіях і наявність неосвоєних земель, обсяг пропозиції нерухомості може збільшуватися, чинячи тиск на її вартість. Навіть відносно рідкісна земля в ідеальних кліматичних умовах може знецінитися, як це вже відбувається з деякими штучними островами.

Якщо виникне нестача земельних ділянок, у людства є способи збільшити доступний простір на планеті або активізувати освоєння космосу.

Люди можуть будувати та вгору. Наприклад, Бурдж-Халіфа — найвища будівля у світі — 828 метрів, вона має 164 поверхи. Можливість будівництва подібних хмарочосів з’явилася багато в чому завдяки Генрі Бессемеру, який революціонізував виробництво дешевої високоякісної сталі.

Інвестування значної частини суспільного багатства в нерухомість може суперечити людському прагненню до інновацій та підприємництва, які здатні розширювати ринок і знижувати вартість фізичних активів.

Біткоїн і нова економічна реальність

«Ми можемо ігнорувати реальність, але ми не можемо ігнорувати наслідки ігнорування реальності».

Айн Ренд

Поява біткоїна в січні 2009 року заклала основи нової економічної реальності. Це інноваційний інструмент для заощаджень, торгівлі та економічних розрахунків.

Ігнорування цифрового золота і продовження інвестування в менш ефективні активи із завищеною оцінкою може призвести до того, що конкуренти перейдуть на криптовалюту і випередять вас.

Прикладом може слугувати заснована Майклом Сейлором MicroStrategy, яка перевершила за зростанням S&P 500 і великі технологічні компанії, зробивши ставку на першу криптовалюту. Або ваш знайомий, який почав збирати в біткоїні п’ять років тому, а тепер позбувся боргів і може дозволити собі ризикувати, створюючи свій бізнес.

Якщо ви ігноруєте біткоїн, це може бути так само небезпечно, як колись ігнорування пороху. Ті, хто його не використовував, програвали ворогам, які його застосовували.

Біткоїн так само важливий, як і порох. Луки та стріли не захистять вас. Порох об’єктивно кращий за луки та стріли. Біткоїн об’єктивно кращий за золото або долар США. Невизнання цього не робить його менш ефективним. Це просто означає, що ви програєте, а інші виграють.

Ми живемо в епоху гіпербіткоїнізації, і ви вже можете почати оцінювати своє багатство в першій криптовалюті — об’єктивно кращих грошах.

Суть аргументу полягає не тільки в припущенні, що ми зрештою знайдемо ефективніші способи видобутку золота, будівництва будинків або виробництва і продажу GPU. На відміну від власників біткоїна, власники цих активів повинні враховувати, що їхня пропозиція може збільшуватися в майбутньому. Або ж творче руйнування знецінить поточну вартість їхніх майбутніх грошових потоків.

Коли інвестори зрозуміють, що біткоїн — надійний інструмент, який не знецінюється і має всі якості хорошої валюти, вони почнуть переказувати свої кошти в нього. Це може призвести до зниження вартості інших активів щодо цифрового золота, навіть до появи будь-яких великих змін на ринку.

Біткоїн має сукупний середньорічний темп зростання у 234% за останні 14 років. Світ прагне позбутися менш ефективних активів і спрямовувати капітал у вищу форму власності.

Сукупний середньорічний темп зростання біткоїна порівняно із золотом і S&P 500. Джерело: CaseBitcoin.

Таким чином, єдиний спосіб безпечно інвестувати в інновації — прийняти біткоїн як одиницю обліку і відповідним чином оцінювати витрати упущеної вигоди. Цифрове золото в холодному зберіганні — одна з небагатьох по-справжньому надійних інвестицій.

Висновки

Століття стрімкого технологічного прогресу нещадно оголює недоліки традиційних методів заощадження коштів. Будь-які активи можуть бути відтворені в необмежених обсягах або піддані девальвації під впливом природних сил вільного ринку. Усі, крім біткоїна.

Цифрове золото стає не просто альтернативою, а, мабуть, найкращим засобом збереження вартості в цю нову еру, уособлюючи собою ідеальні гроші. Його строго обмежена емісія в поєднанні з іншими чудовими монетарними властивостями вирізняє його як розв’язання проблеми «пастки інновацій», з якою зіткнулося людство.

Можливо, це єдиний актив, здатний уберегти ваші статки від неминучого «танення» під впливом ринкових сил.

Автор: Алекс Кондратюк.