Попри активне відновлення цифрового золота з початку року, пропозиція монет надзвичайно обмежена через дії ходлерів. Багато метрик, що характеризують «неактивність біткоїнів», досягли ATH, згідно з Glassnode.

The #Bitcoin Supply is historically tight, with an all-time-high in coins held by Long-Term investors, and impressive rates of accumulation taking place.

Discover more in the latest Week On-Chain?https://t.co/3wTXOHoRmd pic.twitter.com/f6nf30Nld7

— glassnode (@glassnode) November 7, 2023

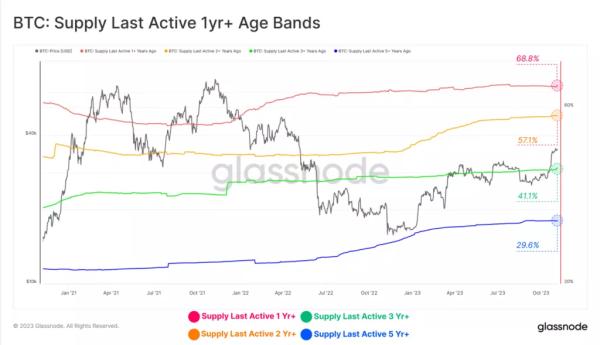

Наведений нижче графік демонструє різні «вікові» групи монет: від року і вище до п’яти років і більше, з якими за зазначені періоди не здійснювалися операції.

Джерело: Glassnode.

Показник неліквідної пропозиції — кількості монет, що зберігаються в гаманцях з мінімальною історією витрат — досяг рекордних 15,4 млн BTC.

Зміни індикатора часто відбуваються в тандемі з виведенням коштів з бірж. З травня 2021 року інвестори таким чином перевели понад 1,7 млн BTC. Щомісячні темпи відтоку досягли 71 000 BTC.

Джерело: Glassnode.

Продовжує формуватися потужна дивергенція між пропозицією довгострокових інвесторів, що наближається до історичного максимуму, і пропозицією спекулянтів, яка наблизилася до рекордно низького рівня.

Динаміка демонструє зростаючу обмеженість пропозиції, оскільки існуючі власники не поспішають розлучатися з активами.

Джерело: Glassnode.

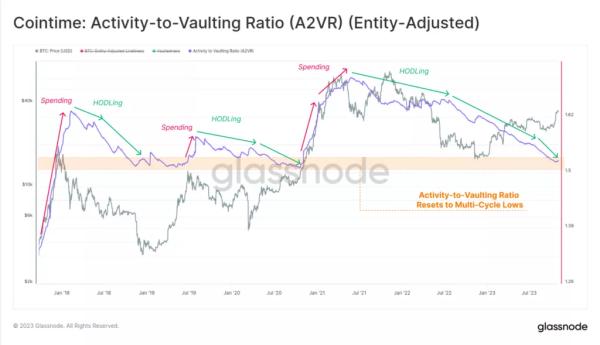

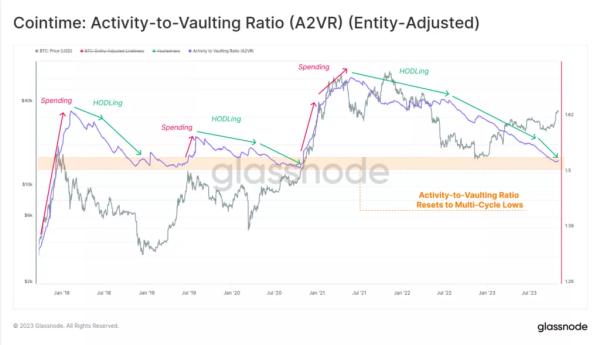

Аналітики запропонували нову метрику співвідношення активності до поповнення запасів (A2VR). Вона порівнює баланс «активності» і «бездіяльності» монет за весь час, вимірюваний в одиницях часу утримання інвестором (зазвичай у Coindays або Coinblocks).

- Висхідний тренд вказує на те, що учасники ринку зі «старими» монетами переходять до витрат; а крутіші підйоми вказують на агресивний розподіл.

- Низхідна динаміка сигналізує про те, що інвестори вважають за краще тримати біткоїни в неактивному стані; стрімкіше падіння передбачає посилення такої поведінки.

Наведений нижче графік демонструє ведмежий тренд A2VR з червня 2021 року з посиленням тенденції після червня 2022 року. Показник досяг мінімумів початку 2019 і кінця 2020 років, які передували значним висхідним тенденціям на ринку.

Джерело: Glassnode.

На основі балансу гаманців аналітики визначили, що 92% видобутих монет переходить у розпорядження «креветок» (менше ніж 1 BTC), «крабів» (1-10 BTC) і «риб» (10-100 BTC). Подібна динаміка збережеться з травня 2022 року.

Джерело: Glassnode.

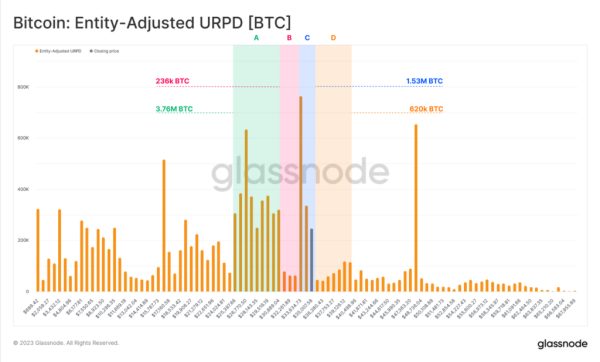

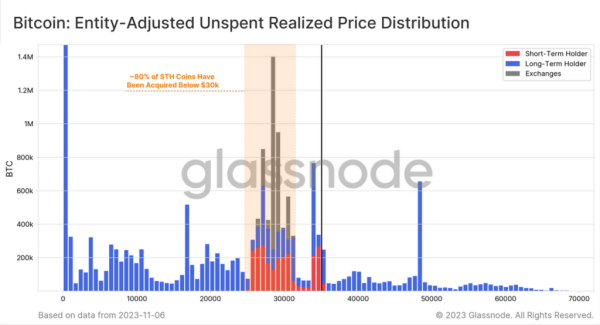

Аналітики розглянули структуру рівнів реалізованої ціни в контексті UTXO (URPD) для визначення областей з високою концентрацією витрат і визначили чотири області, що становлять інтерес:

- А — у другому і третьому кварталах 2023 року було накопичено великий обсяг пропозиції в розмірі від $26 000 до $31 000;

- B — «повітряний зазор» між $31 000 і $33 000 через відсутність «проторговки»;

- C — великий обсяг угод у поточному ціновому діапазоні від $33 000 до $35 000;

- D — ~620 000 BTC із циклу 2021-22 років мають базову вартість від $35 000 до $40 000.

Джерело: Glassnode.

Насамкінець аналітики співвіднесли URPD між ходлерами та спекулянтами.

Вони зазначили, що більшість монет, які належать короткостроковим інвесторам, прибуткові із середньою ціною придбання від $25 000 до $30 000. Збільшення Sell-Side Risk Ratio узгоджується з подією «фіксації прибутку», за підсумками якої біткоїни змінили своїх власників у поточному ціновому діапазоні.

Діапазон від $30 000 до $31 000 є ключовою областю інтересу, оскільки є верхнім рівнем найбільшого кластера пропозиції та витрат.

«З огляду на відносно невелику кількість монет, з якими були здійснені при просуванні до $35 000, це викликає інтерес до реакції учасників у разі повернення ціни до $30 000», — вказали фахівці.

Джерело: Glassnode.

Нагадаємо, великі учасники ринку біткоїн-опціонів зацікавлені в пробої ціною рівня в $36 000, що може спровокувати нову хвилю ліквідацій.

Раніше аналітики Glassnode вказали на подолання котируваннями першої криптовалюти ключових бар’єрів поблизу $28 000 як технічного, так і ончейн-характера.

До цього експерти на основі оцінки переміщення капіталу між ходлерами та спекулянтами дійшли висновку, що поточна структура ринку цифрового золота має схожість із фазою відновлення після періодів домінування ведмедів у 2016 і 2019 роках.